近期,全国18个省区市银保监局已陆续披露二季度银行业不良贷款率数据。

截至二季度,全国银行业信用风险未明显暴露,但各区域信贷资产质量分化明显。贷款质量高的省市,最低不良率仅为0.62%,而资产质量差的省,不良率已经达到7.71%。

总体而言,海南、山东、河北等12个地区不良率下降或保持不变,山西、天津、北京等6地区不良率相比一季度上升,同时甘肃等地区不良率远超全国平均水平,资产质量不容乐观。

8月16日,央行党委书记、银保监会主席郭树清在《求是》刊文称,今后一段时期,我国经济供需两端、国内外两个市场同时承压,金融体系势必遇到很大困难。2019年银行业新形成2.7万亿元不良贷款,出现疫情“黑天鹅”后,资产质量加倍劣变不可避免。由于金融财务反应存在时滞,目前的资产分类尚未准确反映真实风险,银行即期账面利润具有较大虚增成分,这种情况不会持久,不良资产将陆续暴露。

多省区不良率降幅明显,一线城市小幅上升

新冠疫情对银行业带来的影响整体上暂未明显展现。总体上,多数省区银行业资产质量改善或保持稳定。

据各地银监局披露的数据显示,二季度10个省区市银行业不良率相比一季度下降,信用风险有所减轻。其中,海南、山东、河北、广西、湖南、江西等省区降幅较为明显,不良率比一季度下降幅度均超过0.1个百分点。

海南的商业银行不良率为2.34%,降幅最为明显,比3月末下降0.35个百分点;山东银行业不良率为2.97%,比上季度下降0.21个百分点。河北、广西、湖南等地不良率分别为2.20%、2.40%、1.59%,分别下降0.2、0.18和0.15个百分点。

同时,浙江、重庆等地区资产质量较为优质,不良率仍维持在相当的低位,与上季度一致,未有上升。其中,浙江不良率仅为0.92%,但由于银行业较为发达,不良贷款规模相对较大,维持在1253.12亿元。重庆不良率为1.10%,低于全国平均水平。

从地区上看,“长三角”和“珠三角”经济发达省区的不良率继续维持在全国低水平梯队,资产质量优于全国平均水平。

江浙沪三省市不良率均低于1.0%,其中江苏二季度仅0.93%,比年初下降0.11个百分点,信贷质量持续向好,但农商行不良率为1.72%,高于其他类型商业银行。广东不良率1.14%,相比年初下降0.04个百分点,不良信贷资产为1329.94亿元,比年初增加114.75亿元。

值得注意的是,北京、上海、深圳作为银行业发达的一线城市,虽然整体上不良率远低于全国平均水平,但二季度末却比年初有小幅上升。

二季度北京银行(4.990, 0.00, 0.00%)业不良率为0.62%,比年初上升0.07个百分点,总体上仍保持着最为优质的贷款质量。但从不良贷款规模上看,二季度末北京市银行业不良贷款余额为673.55亿元,相比年初增加了109.55亿元,不良资产规模增量明显。

二季度上海银行(8.560, -0.02, -0.23%)业不良率为0.96%,比年初上升0.03个百分点,对比近三年数据,上海市银行业信贷资产质量有逐年下降的趋势。2017年、2018年及2019年,上海市不良贷款率分别为0.57%、0.78%和0.93%。

随着银行业资产规模的不断扩大,不良信贷资产规模也增长明显。如2017年上海不良贷款余额为380.3亿元,到2020年二季度末,已经达到781.81亿元。在上海各类商业银行中,外资银行、国有大行和股份行的不良率维持低位,分别为0.58%、0.59%和0.75%,而城商行的资产质量相对较差,不良率达2.03%。

深圳不良率在一线城市中相对较高,一季度末为1.22%,相比年初小幅下降0.04个百分点,到二季度又发生小幅反弹,5月末达到1.24%。不良贷款余额增长规模相对较小,5月末不良贷款余额为815.35亿元,比年初增长56.71亿元。

甘肃信贷资产质量恶化,不良率远超全国水平

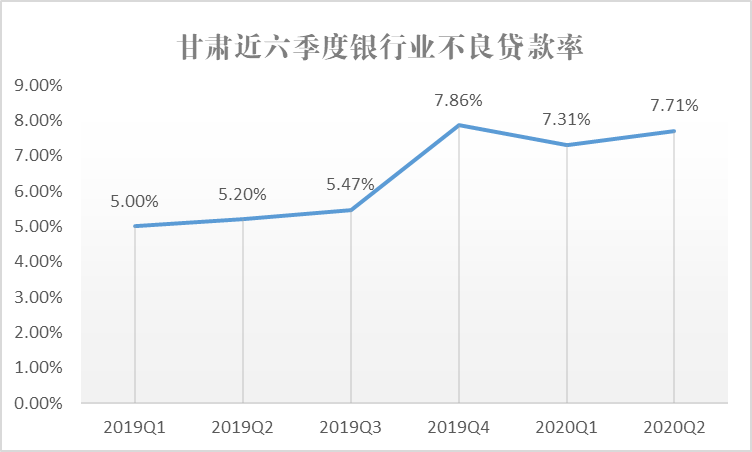

据甘肃省银保监局披露的不良贷款数据,最近三季度甘肃银行业资产质量相比去年上半年明显恶化,不良率触碰高位“红线”。自去年三季度开始,甘肃银行业不良率突然猛增,2019年四季度、2020年一、二季度,甘肃银行业不良率分别高达7.86%、7.31%和7.71%,远高于2.10%的全国平均水平。

同时,银行业拨备覆盖率也不断下滑,去年二季度至今年一季度,分别为87.14%、84.17%、63.92%和61.77%,不断突破历史低值。今年二季度拨备覆盖率更是仅为57.03%,远低于银行业协会最新公布的全国平均178.1%的水平。

券商中国记者注意到,甘肃省二季度末国有银行、股份行的不良率也普遍高于全国其他地区水平,分别为1.68%和2.21%,而城商行不良率为2.17%。上述指标虽偏高于其他地区水平,但与甘肃银行业整体不良率7.71%仍有较大差距。由于甘肃银保监局并未公布农商行、政策性银行等金融机构的不良率数据,究竟是何种原因导致甘肃不良率猛增仍存有疑问。

从地方银行业绩看,甘肃银行、兰州农商行和兰州银行是甘肃资产排名前三的银行,2019年甘肃银行业绩断崖式下跌,不良率从2018年的2.29%增长到2019年的2.45%,兰州银行也有不良率上升的情况。

券商中国记者翻阅甘肃银保监局网站发现,在行政处罚一栏中,银行因违法违规放贷、超过授权授信、违规提交隐瞒重要事实的财务报表等行为处罚偏多,且处罚的主体多为地方农商行、农村信用社及村镇银行。

如2018年9月庆阳市西峰瑞信村镇银行,因违规发放贷款,且借款者已被警方认定为“涉嫌骗取贷款”,被当地银保监局处以警告和6万元罚款。2019年,甘肃农信社、酒泉农商行等因隐瞒财务报表内容被处罚。还有如兰州银行因违法向地方政府提供融资、违规接受政府变相担保承诺被罚款20万元。

此外,还有一些农商行因天灾导致不良率突然猛增。如甘肃康县农商行在其《2019年度同业存单发行计划》中解释,该行不良率为7.90%,较上年增加3.13个百分点,是由于该行信贷资金大量投向农户且收入来源单一,“加之受8·7暴洪及气象灾害影响…农产品(9.200, 0.35, 3.95%)产量下降,部分乡镇出现绝收,农民收入出现缩水”等原因。

除了银行经营困难,一些小微企业面临倒闭风险或是不良率增加因素之一。此前甘肃一些小微企业主因经营困境在政务咨询平台上呼吁资金支持,如在人民网(21.250, 0.28, 1.34%)“领导留言板”上,记者观察到,部分小微企业主称“需要资金维持企业正常运转,但抵押物都在银行,无新的抵押物,就意味着企业倒闭”。还有一些企业主咨询,由于生意倒闭如何申请减免在甘肃农信社的贷款利息。

一位银行研究人士分析称,一般由于欠发达地区经济相对不活跃,银行业贷款可能会相对集中于一些大企业,若某些大企业破产倒闭,也可能会引起不良率飙升。

数据显示,2019年末甘肃省超3万户小微企业贷款余额达4744亿元,占全省银行业各项贷款总额度的22.8%,较2019年初增加205亿元。近日,《甘肃日报》报道,人民银行兰州支行组织辖内分支机构支持11家地方中小银行对275户小微企业的298笔到期贷款,办理延期还本付息,缓解企业还款资金压力6.3亿元。该省银行业金融机构落实“应延尽延”政策要求,对1466户企业的1600笔到期贷款,办理了延期还本付息,缓解企业还款资金压力57.3亿元。

东北地区不良率仍居高位

此前较受关注的东北省份银行业,二季度不良率整体上仍高于全国平均水平。

吉林、黑龙江并未披露二季度不良率数据。截止到一季度,吉林省商业银行不良率达3.13%,比年初降低0.73个百分点,降幅较为明显。银行业总资产为3.4万亿元,不良贷款余额806亿元,相比去年末无明显增长,一季度银行利润比去年同期下降5.06%。

黑龙江银行业一季度末资产总额为4.23万亿元,比年初增加0.2万亿元,一季度累计实现净利润54.3亿元,同比下降20.9%。不良贷款率2.87%,比年初上升0.08个百分点;商业银行不良贷款率2.24%,比年初上升0.19个百分点。

值得注意的是,大连市银行业不良率仍居高不下,资产质量堪忧。大连银保监局暂未披露二季度末银行业不良率,截止到今年5月底,大连银行业不良率高达6.84%,比年初上升0.21个百分点,不良贷款余额为884.25亿元,比年初增加53.73亿元,银行网点还比年初减少20个。

从大连部分银行的不良率数据和一些银行被当地银保监部门处罚记录也可看出,大连银行业近年来受信贷资产质量不佳问题困扰。

如大连农商银行年报显示,去年末该行不良率为4.99%,仅低于监管红线0.01个百分点。回溯以往,该行不良率2018年末高达8.73%。大连银行虽比去年末下降了0.12个百分点,但仍保持在3.8%的较高水平。

据大连银保监局披露,2019年还有多家股份行、城商行因掩盖信贷资产质量真实情况遭到行政处罚。如中信银行(5.390, 0.00, 0.00%)大连分行、广发银行大连分行、吉林银行大连分行均因掩盖信贷资产情况,被罚款50万元。

对于不良信贷资产的清收,大连市副市长靳国卫在去年10月就指出,近期由于各种因素影响,大连市不良率在不断升高,银行不良率达到7%,远远高于全国平均水平。他表示,“大连市政府一直在探讨如何化解不良的工作,同时,也在探讨设立大连地方的AMC”。靳国卫透露,大连市在2018年就酝酿设立地方资产管理公司,2019年做了一些调研,希望不久之后大连的资管公司能够正式设立,开展不良资产化解工作。

郭树清:严控不良贷款反弹

自年初新冠疫情爆发之后,我国银行业的资产质量就成为市场关注的重点。

7月31日,中国银行(3.360, 0.00, 0.00%)业协会发布的《2020年度中国银行业发展报告》显示,截至6月末,全国银行业不良率为2.10%,相比年初上升0.08个百分点;全国不良资产余额为3.6亿元,比年初增加4004亿元。

银行业协会报告表示,今年年初以来账面不良贷款余额虽然增加不明显,但由于经济下行在金融领域反映有一定时滞,加之宏观政策短期对冲效应等,违约风险暂时被延缓暴露,预计在今后一段时期不良贷款仍存在上升压力。

此前,银保监会城市银行部副主任刘荣表示,目前银行的不良贷款率即使还原到更加真实的水平,我们认为还是在历史上处于低位,大家不必过于悲观。城商行在资本拨备、利润等方面的基础还是比较好的,完全能够抵御各种风险。

8月13日,央行党委书记、银保监会主席郭树清接受央视采访时表示,目前银行账目的不良贷款增长还不明显,但今后一段时期风险很可能加速显现。他认为,不良资产会反弹这是必然的,并且越往后反弹幅度越大,未来两三年这一影响都会有。

郭树清表示,积极应对不良贷款反弹,要未雨绸缪,现在开始加大核销力度。预计银行业今年全年要核销3.4万亿元的不良资产,并且明年的核销力度会更大。他还表示,防范金融风险,还要做实资产质量分类,备足抵御风险的“弹药”,严控增量风险等。

中国银行研究院梁斯在撰写的文章《新冠疫情下商业银行资产质量变化趋势及应对策略》中指出:“商业银行不良贷款率或将继续走高,其影响可能在2021年进一步显现。由于疫情暴发以来,政府出台了对贷款展期等支持政策,这使企业当期偿债压力缓解,未来随着这些政策的逐步退出,商业银行不良资产恶化压力会加速显现,预计2021年二季度及之后商业银行不良率或将出现跳升。”

在商业银行应对不良资产处置工作方面,梁斯在文章提出以下建议:第一,合理计提贷款损失准备,做好风险对冲工作,加快不良清收。第二,划分风险响应区域,分类施策,准确评估资产风险。第三,加大与其他机构合作,分担业务风险,确保资产安全。第四,积极支持受疫情影响较大的行业,多措并举稳定客户关系,共度时艰。第五,大力开拓线上化业务发展,拓展收入来源,弥补不良损失。

关键词:

营业执照公示信息

营业执照公示信息